Seekordne kokkuvõte tuleb päris põnev, sest oleme ausad, märtsis sai ikka actionit ja põnevust rohkem kui viimase kümne aastaga kokku! Nagu keegi kommenteeris kusagil, 24 tunniga juhtub rohkem kui varem 24 kuuga… Ilmselt tuleb see postitus ka mitmes osas, sest lapsed on juba 5. nädalat kodused ja ega seda vaba keskendumist siin kodukontoris liiga lihtne leida ei ole 😉 Aga samas ma muidugi ei kurda, kusagil 2 toalises paneelikas oleks 3 lapsega kindlasti kordades hullem kinni olla, meil vähemalt hoov ja metsarajad kodu lähedal… Aga millest siis juttu tuleb? Olen siin paar viimast kuud saanud kriitikat, et roosaare blogi on rohkem reisuportaal kui investeerimisblogi ja seekord võin kõiki lugejaid lohutada – reisimisest märtsikuu postituses ei räägi. Kui just Saku-Pärnu-Haapsalu sõitudesse liiga sügavalt sisse ei lähe. Pole kunagi elus nii palju kodus olnud ja lastega aega veetnud. Sporti sai ka hämmastavalt palju tehtud ja ilma mingi pingutuse või kaalumõõtmiseta sain kaalu alla 90 kilo tagasi. Tundub, et kodukontor täitsa soosib head tervist! Aga juttu tuleb seekord peamiselt investeerimisest ja aktsiatest. Nimelt õnnestus mul 13 ja reede USA-st margin call saada ja niipalju tehinguid kui märtsis pole vist viimase 5 aasta jooksul teinud. Tunne oli selline, et tahaks kõigest sellest ühe raamatu kunagi kirjutada (“Rikkaks saamise õpik – kriisi eri”). Aga kõigest lähemalt (ja erakordselt detailselt)…

Seekordne kokkuvõte tuleb päris põnev, sest oleme ausad, märtsis sai ikka actionit ja põnevust rohkem kui viimase kümne aastaga kokku! Nagu keegi kommenteeris kusagil, 24 tunniga juhtub rohkem kui varem 24 kuuga… Ilmselt tuleb see postitus ka mitmes osas, sest lapsed on juba 5. nädalat kodused ja ega seda vaba keskendumist siin kodukontoris liiga lihtne leida ei ole 😉 Aga samas ma muidugi ei kurda, kusagil 2 toalises paneelikas oleks 3 lapsega kindlasti kordades hullem kinni olla, meil vähemalt hoov ja metsarajad kodu lähedal… Aga millest siis juttu tuleb? Olen siin paar viimast kuud saanud kriitikat, et roosaare blogi on rohkem reisuportaal kui investeerimisblogi ja seekord võin kõiki lugejaid lohutada – reisimisest märtsikuu postituses ei räägi. Kui just Saku-Pärnu-Haapsalu sõitudesse liiga sügavalt sisse ei lähe. Pole kunagi elus nii palju kodus olnud ja lastega aega veetnud. Sporti sai ka hämmastavalt palju tehtud ja ilma mingi pingutuse või kaalumõõtmiseta sain kaalu alla 90 kilo tagasi. Tundub, et kodukontor täitsa soosib head tervist! Aga juttu tuleb seekord peamiselt investeerimisest ja aktsiatest. Nimelt õnnestus mul 13 ja reede USA-st margin call saada ja niipalju tehinguid kui märtsis pole vist viimase 5 aasta jooksul teinud. Tunne oli selline, et tahaks kõigest sellest ühe raamatu kunagi kirjutada (“Rikkaks saamise õpik – kriisi eri”). Aga kõigest lähemalt (ja erakordselt detailselt)…

Minu jaoks algas kriis 9. märtsil, esmaspäeval. Nädalavahetusega oli selge, et viirus on jõudnud nii Eestisse kui USA-sse ja niisama siit ära ei lähe. Lukku polnud veel Eestit pandud ja eriolukorra kehtestamiseni oli samuti veel 3 päeva aega. Samas oli Itaaliast näha, mis meid ees ootab. Müüsin pooled oma EfTENi positsioonid 18 euroga (paar päeva hiljem läksid ülejäänud (16,6-17 euroga). Ülejäänud positsioone plaanisin esialgu hoida. Samal päeval tuli kiri päris mitmelt inimeselt, kes mulle laenu olid varem pakkunud, et tahaks oma raha tagasi. Õhtul toimus USA aktsiaturul korralik verelaskmine, SP500 kukkus üle 8% ja 2020. aasta kasum oli portfellist kadunud. Berkshire kukkus ka üle 6% (206 dollarilt 193 dollarile) ja kuna mul oli “vanadel headel aegadel” müüdud omajagu pikaajalisi müügioptsioone hinnaga 200-220 dollarit, siis tõmbas see ka konto võimenduse üles. 193 dollariline Berkshire aktsia hind + VIX-i hüpe 42-lt 54-le tähendas seda, et oli suur kiusatus pikaajalisi (2022 jaanuar) müügioptsioone müüa ja preemiat saada. Nii tegingi. Järgmisel päeval turg veidi põrkas, ülejärgmisel jälle veidi langes. Kuni jõudis kätte neljapäev, 12. märts. Tagantjärgi ilmselt punaseks neljapäevaks ristitud päeval kukkus SP500 ligi 10%, VIX kerkis 40% 75 tasemele ja ka minu armastatud Berkshire aktsia kukkus 9,6% 176 dollari tasemele. Kõik kes on kokku puutunud müügioptsioonide müümisega võivad juba ise edasi mõelda, mis portfelli riskitasemega juhtus. Ütleme nii, et liiga rahuliku südamega ma 12. märtsi õhtul magama ei läinud, kuigi turgude sulgedes näitasid nii eraisiku kui ka ettevõtte IB konto, et SMA on positiivne ja tagatist justkui on. Öösel nägin õudusunenägu sellest kuidas IB esindajad mu kodu tulevad ära võtma ja kell 3 hommikul läks uni ära. Istusin lõpuks raske südamega arvuti taha ja otsustasin teha eraldi Exceli faili nimega Kriisiportfell 2020, kus kaardistasin ära kõik võimalikud riskid ja kohustused (eelkõige tulenesid need pikaajalistest müüdud müügioptsioonidest). Kella viieks sain faili valmis ja üldpilt näitas, et oleks ca 100 000 eurot kontodele juurde vaja, et taluda aktsiate kukkumist 50% (Berkshire puhul arvestasin madalamaks võimalikuks tasemeks 120 dollarit, mis oleks umbes-täpselt 50% kukkumine veebruari tippudest. Meenus kohe vanameistri kiri aktsionäridele ettevõtte 50. aastapäeva tähistamiseks, kus oli selline tsitaat tuleviku osas:

“Another warning: Berkshire shares should not be purchased with borrowed money. There have been three times since 1965 when our stock has fallen about 50% from its high point. Someday, something close to this kind of drop will happen again, and no one knows when. Berkshire will almost certainly be a satisfactory holding for investors. But it could well be a disastrous choice for speculators employing leverage.”

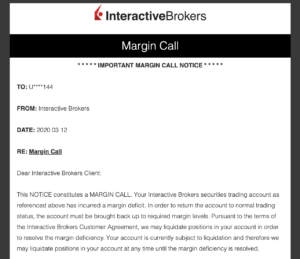

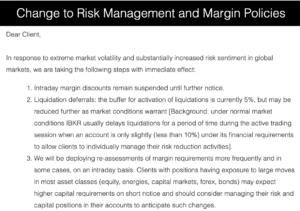

Olin seda kirja varem ka korduvalt lugenud aga alati tundus see rohkem selline suusoojaks öeldud hoiatus – no kuidas saab Berkshire 50% kukkuda – ettevõte saaks sisuliselt ligi pool endast turult välja osta. Tollel hetkel aga jõudis kohale, et tõesti, tõesti – ka varem ilmselt keegi ei uskunud, et selline kukkumine võimalik on. Hakkasin vaatama, kust seda 100 000 eurot võtta. Nagu ilmselt enamik teised, olin ka mina (tagantjärgi tarkusena hinnates) teinud päris palju selliseid investeeringuid, mis likviidsusega ei hiilanud. Vähemalt kontodel mul sellist raha vedelemas ei olnud. Mõtlesin, et vaatan ajaviiteks emaili ja sealt vaatas vastu kaks kirja IB-st. Esimene:

Ja teine siis juba postituse alguses nähtav marginaalkõne kiri. Pulss hakkas kiiremini lööma, logisin kontole sisse ja äkki oli minu positiivsest marginist saanud negatiivne. Konto oli paarikümne tuhande euroga miinuses ja kiirelt oli raha peale vaja. Samal ajal oli tunne, et ka Balti aktsiaturud saavad reedel kõvemat koslepit ja ei julgenud LHV-st ka võimendust võtta. Huumori tipuks oli mul hommikul kella 9-ks kokku lepitud intervjuu Äripäev Eetris, et investoreid rahustada. Jõin kolmanda kohvi, kõndisin närviliselt toas edasi-tagasi ja mõtlesin, kust raha saaks. Õnneks oli mul veidi raha Scandiumis omanike hoiusel (Maido initsiatiivil olime aasta alguses loonud ettevõttele eraldi puhverkonto, kus omanikud oma raha hoidsid ja kus oli ka ehituse lõpetamiseks vajaminev raha) ja seal oli piisavalt muud puhvrit ka. Tõmbasin Maidole ja Kallele hommikul kell 8 kõne peale, et “oi-oi-oi poisid, öösel oli korralik verelaskmine USA-s ja mul margin call, nüüd raha vaja”. Selleks ju sõbrad ja äripartnerid ongi (Scandiumi algusaegadel olin omakorda mina Scandiumi raskeid hetki rahastanud). Maido uuris, et palju vaja on. Ma ütlesin, et natuke ikka oleks. “Millal vaja?” Ütlesin, et ideaalis võiks kell 9 hommikul kontol olla, saaks rahulikuma südamega Äripäevale intervjuud anda. Nii oligi, tunni aja pärast oli raha kontol, meel jälle rahulik ja ka intervjuu oli täitsa asjalik (saab järgi kuulata siit). Lõpuks selgus, et seda raha vaja ei läinudki, turg põrkas, panin päeval oma 3000 Tallinna Vee aktsiat 10,5 euroga müüki, likvideerisin USA-s Apple ja osa Berkshirest ja sain võimendusest lahti. Korralik õppetund oli see siiski – paar tundi elada hirmuga, et kui kohe vaba raha ei leia, läheb konto haamri alla, on igati kasulik kogemus kõikidele, kes tulevikus võimenduslaenu plaanivad kasutama hakata! Meenub jälle tsitaat vanameistrilt “We never want to count on the kindness of strangers in order to meet tomorrow’s obligations. When forced to choose, I will not trade even a night’s sleep for the chance of extra profits.” Kuigi tegu ei olnud võõraste, vaid sõprade ja äripartneritega, oli ikkagi imelik niimoodi äkki raha küsida.

Nädalavahetusel läks siis ka Eesti lukku, valutasin juba rohkem südant meie riigi tuleviku kui oma aktsiaportfelli pärast. Arusaamatu, miks me ei võta 10-20 miljardit laenu ja ei tee oma riiki tugevamaks. Aga võib-olla ikka võtame ka, läheb lihtsalt natuke aega et rahad liikuma hakkaksid. Kirjutasin arvamusloo, kuidas Eesti võiks kriisist võita, väitlesin COOPiga (sain lausa kõne nendelt, kus seletati, et neid oli valesti mõistetud) ja poetasin paar pisarat mõtte peale, et oma rumalusest keerame selle meditsiinilise kriisi (mida võiks veeta lastega rõõmsalt kodus istudes ja kodanikupalka nautides) majanduskriisiks. Läks paar päeva aega, enne kui normaalne elurütm taastus. Nüüd aga on juba täitsa mõnus – lapsed ajavad kell 7 (halleluuja, et kella keerati!) üles, teeme koos putru, siis arvutis veidi tööd, siis lastega õue, siis veidi tööd, siis rattaga metsa ja siis sauna. Kui e-kooli ja virtuaallasteaia ka tööle kuidagi paremini saaks…

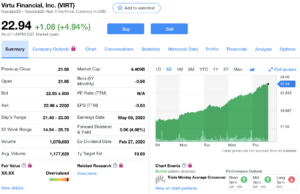

Mis siis veel? Laenudes panin juba 9. märtsil peale moratooriumi – laene välja ei anna. Ainuke erand on Omaraha, kus laekunud summad uuele ringile suunan. Üldse on päris õudne vaadata, kuidas kogu ühisrahastus (ja eriti CE ja EG) sisuliselt paari päevaga kinni külmus. Õnneks endal seal eriti raha ei ole ja miski ei kisu mind sinna ka praegu raha panema. Sisetunne ütleb, et pangad elavad selle kriisi ilusti üle ja pigem ehk isegi võidavad sellest. Süsteemile mitte olulised ühisrahastused ja igasugused HLÜd ja muud alternatiivsed kehad aga pigem saavad valusalt pihta. Eks käituge vastavalt oma loogikale… Olen märtsi lõpus juurde ostnud Nordeconi ja veidi Merkot ning Sadamat ka. Kurb küll, et Tallink, Merko ja Nordecon dividendid tühistasid, aga ega see raha kuhugi ära ei kadunud. Ehitusfirmad ma usuks pigem lõikavad kasu sellest kriisiravist, eriti mitte-korterite arendaja Nordecon, kes järjest nopib riigi tellimusi (näiteks see ja see). Järgmine postitus kirjutan pikemalt oma tulevikku vaatavatest investeerimisteesist. Ahjaa, märtsi keskel müüsin portfelli tasakaalustamiseks üle pika-pika aja ka aktsiaid lühikeseks, seekord Apple ja Tesla. Katsin osaliselt optsioonidega ära ka. Lisaks olen ostnud juurde Virtut, Swedbanki ja uue positsioonina Getinget.

Dividende laekus ka, LHV maksis mulle 90 eurot ja USA-st laekus 1836 dollarit (-15% tulumaksu). Suurimad maksjad Virtu, IBM, VGR (kärpis divikat 50%), XOM ja Ford (viimane dividend, peatas edasised maksed). Üllatuslikult hakkas taaskord dividendi maksma juba peaaegu hingusele läinud naftatankerite firma Frontline. Kokku laekus märtsis dividendi USA-st 22-lt ettevõttelt. Aprillis peaks jälle suitsumeeste rahad laekuma (MO ja PM), ning minu sünnipäevaks peaks kontole jõudma Tallinna Kaubamaja dividend.

Muudest varaklassidest kunagi hiljem… 😉

Mainin ka ära, et tegime RSÕ poolt karantiinisistumise veidi harivamaks ja hetkel saadaval 30 euroga komplekt e-raamatuid. Uuri lähemalt siit.

Paar toredat kuvatõmmist ka lõpetuseks:

Markus T

Hea, et eile ei postitanud, oleks naljaks peetud 😉 ..aga põnev lugemine. Hea näha, et investoritest blogijad ka kehval ajal ausaks ja läbipaistvaks jäävad. Jään teist osa ootama!

Lauri Elias

Nordeconi lingid puudu.

roosaare

Tänud, parandasin ära.

Visahing

Tore nähe, et vana Jaak tagasi 🙂

Laevanduses jagasin enda lugu, kuidas panin aasta alguse 30% tootluse magama lühikeseks müügiga, terve turg kukub ja mingi sektor lihtsalt püsib, Üleeile panin veel viimased NAT lühikesed 4,3 , osad ka 4,65(müük 3,2) ja üllatus üllatus, eile kõik tankerid -25%. Väga karm. Turg on väga ette arvamatu, seda enam pani pead kraatsima, et LHV hetkel promob võimenduse kasutamist.

Visahing

TT

Põnev lugemine, aitäh!

AJ

IB automaatne margin call on suhteliselt intelligentne tänapäeval juba. Seda liiga palju ka ei pea seda kartma. Ehk see ei müü kogu kontot tühjaks, vaid kui Excess Liquidity on üle 5% negatiivne, võtab vajalike tükkide kaupa, et saada see 0 peale.

Muidugi kui turg jätkub “vales” suunas liikumist, siis ta võib seda teha järjest iga paari minuti tagant.

Lisaks saad südamelähedastele positsioonidele ka sättida Liquidate Last flägi külge.

Seda muidugi senikaua kuni Net Liquidation Value’t jätkub..

Kahjuks tuli selle kriisi käigus selle hingeeluga tutvuda..

Lisaks eelturul margin calli ei tule ning tavaliselt annavad nad ka peale turu avanemist mingi 5-10 minutit, et jõuab vajadusel käsitsi öösel toimunud suuri liikumisi ära klattida (jah, aktsiaid saad kaubelda juba eelturul, aga kui on mängus optsioonid, siis neil eelturgu ei ole)

roosaare

Jah, aga raha peale kandmine võtab kahjuks veidi aega. Mul pandi miski 50 Swedi aktsiat ja 6 dankse aktsiat sundmüüki, sest Stockholmi turg oli hommikul lahti.

monn

Jah, ib ei ole ka loll, et tühjal usa eelturul müüb su aaple kuskile auku ära.

Swed ja danske pandi sul müüki ilmselt seepärast, et see oli likviidne turg

Lisaks nagu öeldi antakse sulle mingi ajaaken, et asju ise müüa

roosaare

AJ, jagad lähemalt kogemust ehk?

AJ

Raha liigub tänapäeval ikka väga kiiresti. Hommikul tehtud makse on USA börside avamise ajaks kenasti kohal. Kui kontol on ka Euroopa kraami, siis jah, aga siiski sellistel paanikapäevadel on tihtilugu suund ühes suunas ning soovi korral saad siis ka Euroopa kraami enne sealse kauplemispäeva lõppu isegi soodsamalt tagasi osta…

Muudest kogemustest ei taha eriti rääkida, aga kui spekuleerimiskontol on kriisi alguses piisavalt hedgemata pikaajalise vaatega VIX short pos, siis võid seda valu ette kujutada… Sinu olukord oli sellega võrreldes köömes.

Vallo

Kas keegi oskab soovitada, kust üldse margini ja võimenduse kasutamise kohta lugeda võiks?

roosaare

Vallo, google abiks. Veidi kirjutasin sellest ja optsioonide müümisest ka Aktsiatega rikkaks saamise õpikus.

Rahakratt

Imelik, et sa märtsis tuusikutel ei käinud: head hinnad, tühjad lennukid… täiesti idekas reisiaeg. Kuuldavasti oli korraks plaan ETV-l isegi vana hea Maire Aunaste ja Reisile Sinuga taas ekraanile tuua, kuna eelarve oleks ülimadal olnud, aga ei tea, mis seal saatuslikuks sai, jah.

Ma panin just täna kõikidele oma kuludele moratooriumi – üldse raha välja ei anna. Kuna seadus ei luba üle 2 inimese koos liikuda, siis ei saa väga suur kamp arveid sisse nõudma tulla ka. Kahest ma saan jagu ilusti, treenitud poiss ikkagi…

Aga hea lugemine. Viimasel ajal sul oligi selline ühemehe Uhhuduuri blogi, et kröösus väntab mööda Sakut ja maailma ringi ja magab öösiti kuidagi liiga rahulikult investori kohta. Rõõm näha, et stress ja sellega kaasnev detox on majas tagasi!

Andrus K.

Tere Jaak. Huvitav lugeda sinu kogemustest ja arvamustest , oleks hea ka lugeda mida arvad üürikinnisvara ja üldse kinnisvara tulevikust selle kriisi ajal. Tänud.

monn

Hea lugemine. Aga kas siis konto läks konkreetselt miinusesse, et näitas, et pead raha juurde kandma või IB hakkab sult kohtuga välja nõudma VÕI

Ib karmistas margin tingimusi ja tegelikult oli konto ikka nn plussis(kui kõik varad realiseerida) ja IB oma matemaatika järgi nõudis raha jurude kandmist, muidu hakkab pos-e likvideerima?

Seal oluline vahe.

roosaare

No tegelikult oli ikka plussis, jama oli selles, et kirjutatud optsioonide tagatismäära karmistati.

Lauri

Et nagu tõsiselt usaldaksid selle poliitbroilerite kamba kätte 10-20 miljardit laiali tassimiseks, valijahäälte ostmiseks riigiametnikelt ja pensionäridelt, inflatsiooni tõstmiseks ja muudeks ennast hävitavateks finantsavantüürideks? Sa loodad istuda laenu tagasimaksmise hetkeks juba Šveitsi alpides ja vaadata telekast, kuidas noored ja algatusvõimelised Eestist jalga lasevad ning ennast paksuks sahkerdanud kohalikud oligarhid võlgade katteks riigist metsa ja fosforiidi välja veavad ning Eestist jälle kartulivabariigi teevad? Kuni riigil puudub läbipaistvus sellises elementaarses ürikus, nagu riigieelarve, siis unustage ära! Ma juba lootsin, et see kriis õpetab inimesed jälle vahelduseks kuludesse kriitiliselt suhtuma, aga tundub, et tuleb enne siiski Itaalia pankrott ära oodata.

roosaare

Sa Lauri eelistaksid vaadata seda kuidas tööpuudus kasvab 20% peale, inimestelt võetakse kodusid Rootsi pankade poolt ära (kes saavad ise piiramatult finantsabi Rootsi keskpangast), Eesti ettevõtted ostetakse välismaa firmade poolt kokku (kes saavad raha trükkida ja võlgu kasvatada) ja lõpuks saame ikkagi inflatsiooni ka kuna oleme Itaalia ja Prantsusmaaga samas rahasüsteemis. Mõtle ikka veidi ka enne kui kirjutad!

Lauri

Mismoodi see laen tööpuuduse peaks ära hoidma? Et istume siin vaikselt, maksame kodanikupalka, et tööandjad säilitaksid veel mõne kuu töökohti ja siis saadame 160 000 inimest betooni laotama? Töökohad maailmas on juba kadunud ja meie väike allhankemajandus ei hakka sellest paremini tööle, kuna keegi toob pensioniea mõneks kuuks 20’le eluaastale või maksab riigiametnike hordile palka tuleviku arvelt. Midagi paremat ja innovaatilisemat, kui betoon ja katuseraha nende vahenditega Eestis ette ei võeta. Samuti on odav optimism arvata, et meil lastakse laenust inflatsiooniga välja vingerdada. Eriti, kui olulist inflatsiooni pole suudetud/tahetud Euroopas viimase kümne aastaga tekitada.

Jah, on suur tõenäosus, et Itaaliast varem või hiljem finantskriis alguse saab, aga pole sugugi kindel, et sellest hüperinflatsiooniga väljutakse, Itaalia konksu otsast ära lastakse ja Saksa pensionär vaeseks tehakse. Euro kurssi ei ole lihtne langetada, sest raha trükivad kõik. Senine raha ülepakkumine pole reaalmajanduses olulist inflatsiooni tekitanud. Keskpikas perspektiivis on liiga palju mõjureid deflatsiooni suunas.

Tööhõive kõikumine on normaalse majandustsükli osa ja see pole midagi püsivat. Kindlasti on kannatajaid, neid on alati ja neid peab aitama uuesti alustada. Samas suur vastutustundetu raha viib läbikukkunud riigini, nagu seda on Venemaa või Ukraina.

roosaare

Ma pikalt ei hakka, aga:

“Euro kurssi ei ole lihtne langetada, sest raha trükivad kõik”

Täpselt, selles olukorras on väga loll olla ainukene, kes ei trüki. Kui tuleb deflatsioon, pannakse kodanikupalgale 0 otsa ja trükitakse edasi.

Oleks ainult Itaalia, siis võiks ehk ette kujutada, et Itaalia visatakse välja. Aga on ka Prantsusmaa, Hispaania ja posu teisi. Isegi Saksamaal on GDP suhe 62% (aastal 2018). Eestil on see 8,4%!!!

Muidugi oleks tore, kui õlitehase asemel tehtaks päikeseparke ja 4-realistele teedele lisaks ostetaks riigile metsa juurde ning ülejäägi eest looks Eesti Wealth Fundi ja ostaks näiteks õppelaenud tagasi ning Rootsi pankade osalusi jms. Võiks isegi Hispaaniasse ühe maatüki osta ja sinna “talvise Eesti” luua ning lennuliini käima panna sinna. Väga vahet pole. Peaasi, et see raha võtmata ei jäetaks! Isegi kulda on ok panna osa rahast 😉

Tiit

Jaak, sa tuleviku inflatsiooni näed rallivates kinnisvara/aktsia hindades (ehk varades) või selles, et kartulikilo maksab 10€

roosaare

Tiit, arvestades tehnoloogia arengut võib olla hoopis nii, et inflatsiooni ei tulegi ja kui siis, ikka varades. Ma usun, et liigume kodanikupalga suunas, sest inimesi pole nii palju tulevikus tööle vaja. Näiteks Eestis võiks ütleme 20-30% õpetajad kodanikupalgaga koju saata kui teha tänapäevase tehnoloogiaga videoõpet. Jne jne.

See, et kartulikilo maksab 10 eurot, siis on miinimumpalk 5000 eurot ja igal pool mujal ka 0 juures, 90% inimestel vahet pole, neil nagunii sääste pole ja pigem ehk isegi võidavad kodulaenuga.

Marti

Tere Jaak!

Ib eraisikukonto avamisel juba 2 nädalat kinnitus ootel, kõik tingimused completed peale raha kandmise kontole. Üritasin sinna raha kanda Paysera pangast, aga ei õnnestunud. Raha laekumisel pidid konto kiiremini aktiveerima. Kas oskad kommenteerida või selgitada ,mis raha kandmise metoodikat kasutada,et kontot finantseerida aktsiate ostuks. kallieid Lhv tasusid juba väsinud teenindamast:)

roosaare

Mina kasutasin LHV euromakset. Aga neil seal vist ka tormilised ajad, pidid suht lukus olema omadega.

Tiit

Seega kui cashis praegu istuda, oleks targem pool aksiatesse panna ja teise poole eest kortereid osta? 🙂

roosaare

https://www.aripaev.ee/uudised/2020/04/06/hispaania-valitsus-soovib-kehtestada-alalise-kodanikupalga

Rahumees07

Samal ajal kui mingid tüübid kirjutavad kuidas süsteem kokku kukub ja inflatsioon nende säästud hävitab, ostavad suured tüübid kõvasti aktsiaid kokku. Huvitav, et need vennad ei karda (ilmselt on korralik kodutöö ka tehtud), aga sellised väiksed tegijad väristavad enda 100€’ga kätt ja plaanivad seda kuskile kulda investeerida (viimane Facebooki finantsvabaduse foorumis on selliseid teemasid paksult täis).

Kinnisvara

Huvi pärast – mida pooleliolevate kinnisvaraarendustega tegid/teed? On hold/paned edasi/täielik cancel? Kirjutasid millalgi sügisel vist mingi väikelinna (Viljandi?) kortermaja projektist.

roosaare

Viljandi on hold, muud õnneks suht valmis.

Greg

Hei!

Need eestikeelsed optsiooniterminid tekitavad segadust, äkki lihtsuse mõttes oleks mõtekas tulevikus sulgudesse ka inglisekeelsed panna. Ühesõnaga sa arvatavasti müüsid “Sell Put”, muidu sa margin calli poleks saanud.

Mina küll kardan hüperinflatsiooni, vaadates seda rahatrükki. Kuid kahjuks reaalselt ei oska ära põhjendada, et tänu mis tingimustele, see tulema peaks. Kuid mõtlen siin vaikselt, et kas nagu ikka, kuld ja CHF, võiks olla head turvasadamad, kui see peaks ka teoks saama.

roosaare

Jah, short put ehk müüsin putte ehk siis müüsin müügioptsioone.

Avo

Saan aru, et reaalselt ei ole võimalik ka tulevikus intresse tõsta just riikide välisvõlgade suuruse tõttu. Ehk siis inflatsioon varade hindades on suht kindel…?

Teet

aga ETFdesse rahapanemist sa pigem väldiksid? Või kui täna olla kõrini laiapõhjalistes indeksites, siis võiks kõik müüki lükata ja osta blue chipid asemele, kellel bilanssis laenupomm vastu ei vaata, et vältida kaotusi, mis kukkuvad firmad ETFi kaasa toovad?

roosaare

Teet, ma usun, et tavainimesel on suhteliselt keeruline neid bilansse hinnata + FED mängib oma reeglite järgi. Kuna reeglina ETFid kaalutud turukapitalisatsiooniga, siis lihtsam ikka ETFe osta.

Teet

Aga millest siiski tuleb arvamus, et inflatsioon nüüd ikkagi aktsiahinnad üles ajavad ja raha väärtus nö kukub (cash is trash)? Raha küll trükitakse kõvasti juurde aga ettevõtted ju ilmselt ei kasuta seda aksiate tagasiostuks, mis viimaste aastate tõusu suuresti vedas. Või lähevad aktsiahinnad lendu eelkõige pankadel, kellele sellest rahast laene tagasi makstakse? 😉

2020. aasta kokkuvõte ja plaanid uueks aastaks | Kuidas saada rahaliselt vabaks

[…] mis tulenes liiga hoogsast võimendusest ja optsioonimüügist (sellest on lähemalt juttu siin). Sellele sai tagant järele tarkusena üle reageeritud ja liiga suur osa portfellist tühjaks […]