Kui Sa just koopas ei ela, siis oled ilmselt viimase nädala jooksul märganud, et rahulik tõusutsükkel on börsidel asendunud alla-üles liikumise ja närvilisusega. Vähe sellest, ärevus on börsilt ka pärismaailma jõudnud – Itaalia on lukku pandud, lennukid ei lenda ja lapsi mul kooli ei lastud. Täiuslik torm nagu ütles Ardo Hansson ETV õhtustes uudistes (väga tõsise näoga muide!)

Olen viimastel päevadel saanud päris palju kirju küsimusega, et kas nüüd peaks ostma või müüma või hoopis hoidma. Katsun teema veidi põhjalikumalt lahti kirjutada. Valed otsused võivad volatiilsetel aegadel päris kalliks minna, eriti kui kapitali juba rohkem kogunenud. Ega siin mingit kiiret imevastust ju ei ole, sõltub palju investorist endast ja tema portfellist.

Alustame valikutest – mis otsuseid üldse teha saab? Ilmselt on põhjust keskenduda eelkõige aktsiaturgudele – oma üürikortereid Sa vaevalt viirusehirmus kohe müüki paned. Laenud pigem ka tiksuvad ja ootavad tähtaega. Nii, et ainuke otsus teistes varaklassides on ehk see, et tark ei torma. Uued investeeringud tasuks mõistlikult läbi mõelda ja soovida ehk veidi suuremat tootlust ja kindlamat tagatist. Aga keskendume siinkohal siis eelkõige aktsiaturgudele.

Aktsiates on investoril laias laastus kolm valikut – osta (juurde), müüa (kas osaliselt, kõik või lühikeseks) ja hoida. Veidi keerulisemaks asju ajades on võimalik veel ka kaubelda ja proovida volatiilsusest kasu saada. Aga jätame selle hetkel kõrvale.

Investoreid on ka erinevaid. Ühes äärmuses on alustajad, kes veel eriti raha börsile pole jõudnud pannagi ja teises otsas rahaliselt vabad (pensionärid), kes oma aktsiaportfellist elatuvad. Oluline on vaadata ka suuremat pilti sissetulekute mõttes – kas investeerid fikseeritud summat (nagu Äripäeva Toomas) või laekub Sulle igakuiselt mujalt (aktiivsest tööst või ettevõtlusest) ka raha?

Äärmustega on kõige lihtsam. Kui investeerid fikseeritud summat ja vajad portfelli ka elamiseks, siis on viimane aeg osa sellest rahaks teha. Ühtlane tõusutrend on murtud ja ilmselt ei ole väga ratsionaalne eeldada, et turud eelmise nädala veresauna ära unustaks ja rahulikult edasi toimetaks. Muidugi on sellistele investoritele mul küsimus, et kuidas te üldse julgesite nii agressiivselt investeerida (aga eks tõusev turg toidab riskijulgust). Müüa tasuks ideaalis osade kaupa ja põrget aga kui olukord väga kriitiline (rahapuhver olematu või alla 6 kuu), siis ka agressiivsemalt. Baltikumis on vahest nii, et müüma peab seda, mida müüa saab. Ehk siis pead arvestama likviidsusega.

Teine äärmus on alustaja, kes kas pole üldse investeerinud või on tema investeeringud väga väiksed. Kuna lõviosa Sinu tulevasest aktsiaportfellist on veel ostama, siis on risk soodsamatest hindadest ilma jääda suurem kui risk kogunenud kapitali kaotada. Sinule soovitaksin teha endale excel langevate hindade osas ja madalamatelt tasemetelt juurde osta. Stiilis, et “no Tallinna Kaubamaja vast elab kriisi üle ja pikaajaliselt võiks mul portfellis olla. Hetkel on hind 8,7 eurot, siit võiks 100 aktsiat võtta. Kui hind kukub 8 peale, võtan veel 100 aktsiat. Kui hind peaks 7 euro peale kukkumma, siis ostan 150 aktsiat jne”. Oluline on sellise “ostan odavamalt juurde” strateegia puhul valida ettevõtted, mis pankrotti ei lähe ja mille tegevusvaldkond kriisi haripunktis ei oleks (näiteks hetkel välistaks turismi, lennu- ja naftafirmad). Tallinnas vist parimaks ettevõtteks on Tallinna Vesi, kes võib kätepesemisepaanikast isegi võita (samas ei julgeks loota, et TVEAT 50% kukuks). Teiseks tuleks oma rahalisse ressursse planeerida nii, et püssirohtu jätkuks ka veidi suuremaks languseks. Viimasel Investor Toomase koolitusel esinenud Vaido Veek ennustas tehnilise analüüsi pealt, et turgudel ca 50% kukkumisruumi 😉 2008-2009 kriisi puhul kukkusid mitmed firmad mul exceli tabelist oma hindadega läbi – kes oleks suutnud uskuda, et Merkot 2 euroga müüakse 😉 Aga samas oli Merko toona sektoris (kinnisvara), mida ei oleks tohtinud üldse juurde osta.

Teine võimalus juurde ostmiseks on ajaline. See sobib rohkem terve turu ostmiseks (näiteks indeksfondid) ja on ideaalne lahendus ka pensionisammastega. Teed reegli, et iga kuu investeerid konstantse summa ja ei lase emotsioonidel ja meedial ennast kõigutada. Oma pensionirahaga ei ole erilist mõtet katsuda turge ajastada. Ainuke “edasijõudnud” strateegia, mis mulle Jim Crameri saatest on meelde jäänud on see, et kui turg on eelmisel kuul kukkunud vähemalt 10%, siis kahekordistad panuse (ehk justkui frontloadid oma pensionikontot).

Tõnu Pekk kirjutas Tuleva blogisse ka hea loo sellest, kuidas tema soovitab inimestel turulanguse tagajärjel käituda.

Kuidas aga languse pealt hoopis raha teenida? Teoorias on asi lihtne, müü aga aktsiad lühikeseks (või osta müügioptsioone) ja oota kuni turg on kukkunud ning osta siis odavamalt tagasi. Praktikas asi nii lihtne siiski pole. Nimelt on viimase 10 aasta börsitõusu ajal olnud vähemalt 5+ sellist olukorda, kus sisetunne ütles, et kriis on nüüd käes ja aeg müüa. Senini osteti need kõik üles ja aktsiaid lühikeseks müües oleksid saanud kõva kahjumi. Keegi ei suuda kindlalt öelda, et senini langus ei võiks samuti pidama jääda ja näiteks keskpankade tugeva stiimuli toel hoopis uutele rekorditele tõusta. Sama on ka volatiilsuse kasvule panustamisega – tagantjärele tarkusena on see alati lihtne trade, aga praktikas kipuvad paljud volatiilsusele panustama alles siis kui see juba on kõrge. Ning Etaloni lugu on hea näide sellest, et mõnikord jällegi jääb oodatud volatiilsus pikalt-pikalt tulemata.

Mida ma ise teinud olen? Esiteks maksin veebuari alguses tagasi oma eraisikulaenud ja võtsin võimendust oluliselt vähemaks ning aktsiate osakaal minu varadest oli laias laastus 20%. Seda kummi oli niigi pikalt venitatud, kuid argumenteerisin seda sellega, et võimendusest saadud raha oli paigutatud minu enda kontrollitud ettevõte laenudesse. Teiseks võtsin esmaspäeval veidi raha Tallinna börsilt välja (eelkõige ebausust tingitud põhjusel, et kui mina müün, siis on põhi ;). Selle raha paigutasin USA-sse Berkshire aktsiasse. Lisaks müüsin Berkshire aktsiale nii müügi- kui ostuoptsioone, sest volatiilsus oli väga kõrge. Ja no tuleb tunnistada, et võtsin ikkagi naftafirmasid ka juurde (CVX, OXY, DCP), aga näpuotsaga. Mul on varasemalt osadele positsioonidele müüdud ka kaetud ostuoptsioonid, mis languse ajal kahjumeid veidi vähendavad. Lisaks müüsin kolmandiku oma Apple positsioonist. Tallinnas plaanin edaspidi aktsiaid juurde nokkida, aga ideaalis tahaks veel madalamaid tasemeid näha (kui mul portfellis aktsiaid pole, siis teeks juba praegu algust). Siin muidugi ka see risk, et odavamaid tasemeid ei tulegi 😉

Soovitan ka (vähemalt närvide rahustuseks!) vaadata intervjuud Warren Buffettiga. Ma muuseas mõtlesin, et täiuslik torm oleks hoopis siis, kui vanahärra saaks mai aluses toimuval Berkshire aktsionäride koosolekul koroonaviiruse ja selle abil uutele jahimaadele läheks. Siis oleks ilmselt küll börsidel paanikat oodata (ja Berkshire saaks oma aktsiad eriti soodsalt kätte!). Siit siis hea lõpetada mõttega, et kuigi me kõik arvame, et me teame, et siit on küll nüüd üks korralik langus ja kriis tulemas, siis tegelikult me seda ei tea. Ja börsid kukuvad siis kui müüjaid on rohkem kui ostjaid ja tõusevad siis kui ostjaid on rohkem kui müüjaid. Kuhugi peab raha minema. Börsid reageerivad ette ja siis kui ajalehes negativism haripunkti saavutab, on aktsiad juba põhjast 50% tõusnud. Aga vastupidi ka. Veel päris pikalt oli arvamus, et see koroona on ju nagu gripp. Aga börsid juba kukkusid. Nüüd hakkab vaikselt kohale jõudma, et erinevalt gripist pannakse riike kinni ja majandus seiskub.

Buffett andis täna uue intervjuu ka – tasub vaadata!

EDIT: Täna Tallinnas korralik verelaskmine ja 24 tunni jooksul on üldsusele kohale jõudnud, et ees on masu. Cash is king!

Tõnu

Maksid kodulaenu(d) tagasi? Kas pelgad intressitõus või muude tulude kukkumist?

roosaare

Ei, kodulaenu ei maksnud 😉

Ants

Jaak, kus põhjasid näed Baltis? Kas kahetsed ka, et sama viga mis enne, liiga vara ostma asunud?

roosaare

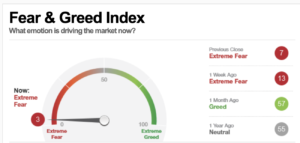

Jaa, uute uudiste valguses panin oma vee aktsiad ja EfTENi müüki ja USAst ka veidi vähemaks. Siin oli ikka eksistentsiaalset hirmu tunda. Vb oli põhi, hirmuindeks oli 2, vb ei olnud, viirusega pole varem ise kokku puutunud… lühiajaliselt ma usun, et likviidsus kõige olulisem. Pikaajaliselt ilmselt riigid kuhjavad triljonites raha ja saame inflatsiooni siit hoopis…

Madis

Ardo Hansson

roosaare

Parandatud, tänud.

Mir

Kas kaalud ka Coopi võtta?

Andreas

Mis oled oma funderbeami investeeringutega teinud? Seal samuti kõva langus olnud.

roosaare

Need on lukus, igal pool on likviidsus kadunud. Cash is king!

INFOS FINANCES

Finantsasutus aitab teid

Rahalaenu saate meilt

Kõigi oma rahalaenu vajaduste jaoks.

Pakume eraisikutele ja äriorganisatsioonidele rahalaene intressimääraga 3%.

Pakume laene kuni 400 000 000 eurot.

Lisateabe saamiseks võtke meiega ühendust.

E-post: infos.kredit700@gmail.com

Whatsapp: +33 7 55 17 86 25

Aitäh